2023中国新型储能行业发展白皮书第3期:工商业储能成本及收益分析

来源:岭南论坛 时间:2023-09-06

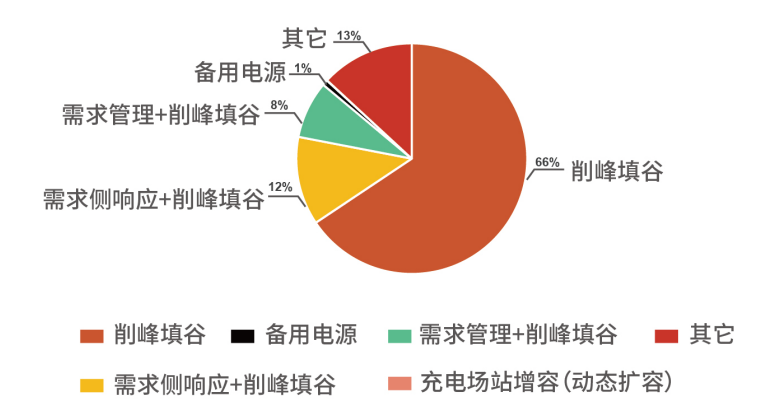

上一期提到,工商业储能是用户侧储能最主要的应用场景之一,在用户侧中规模占比达到98.6%。工商业储能项目需求差异大、应用环境复杂且收益路径多元化,目前主要应用场景包括峰谷套利、需(容)量管理、应急备电、动态增容及需求侧响应,而盈利方式主要通过峰谷价差套利、削减容量电费、用户侧需求响应等途径,其中,峰谷套利是工商业储能最直接、最成熟也是应用最广泛的盈利模式。

峰谷套利,指的是利用分时电价规则下的高峰、低谷的电价差异,以低价充电、高价放电的形式减少用户电费支出。因此,当工商业储能的峰谷价差超过储能全生命周期度电成本时,工商业储能项目将获得经济收益。

2022年,国内储能项目两小时储能系统的平均中标价格为1.6元/Wh,在该成本下,工商业储能的度电成本为0.686元。也就是说,峰谷价差须在0.686元/kWh以上,工商业储能方才具备经济性。

目前,浙江、上海、海南、广东、四川、山东等省份的峰谷价差已超过上述临界值0.686元/kWh,其中,浙江是中国目前峰谷价差最大的省份,且工商业储能普遍可满足两充两放,经济性在全国范围内最为显著。

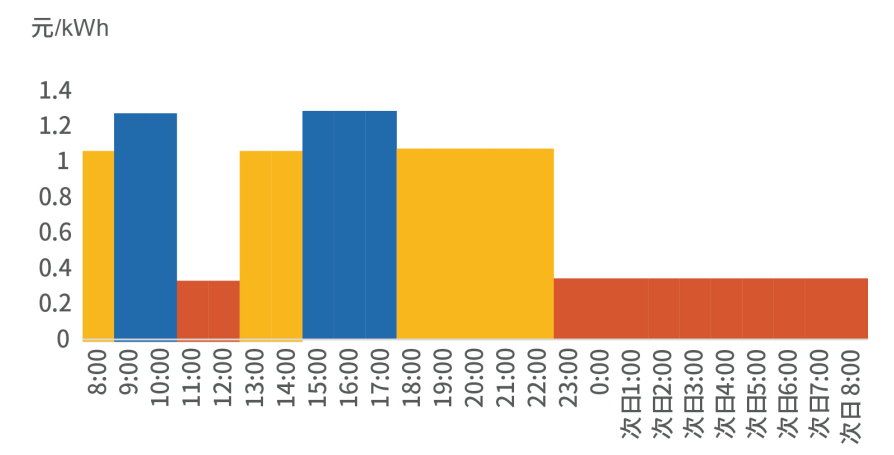

根据尖峰时段放电、低谷时充电、每日两充两放的经营策略,模拟测算浙江省1MW/2MWh储能电站10年期峰谷套利收益。假设项目初建成本为1.6元/Wh,充放电深度为90%,其他储能装置综合效率94%,残值率5%,总运维成本为总初建成本的5%,折现率为十年期国债的收益率3.5%。

以2023年4月浙江省大工业用电1-10千伏分时电价为电价测算依据,浙江省1MW/2MWh储能项目的10年期NPV为925,071元,静态回收期5年左右,项目内部收益率为11.5%。

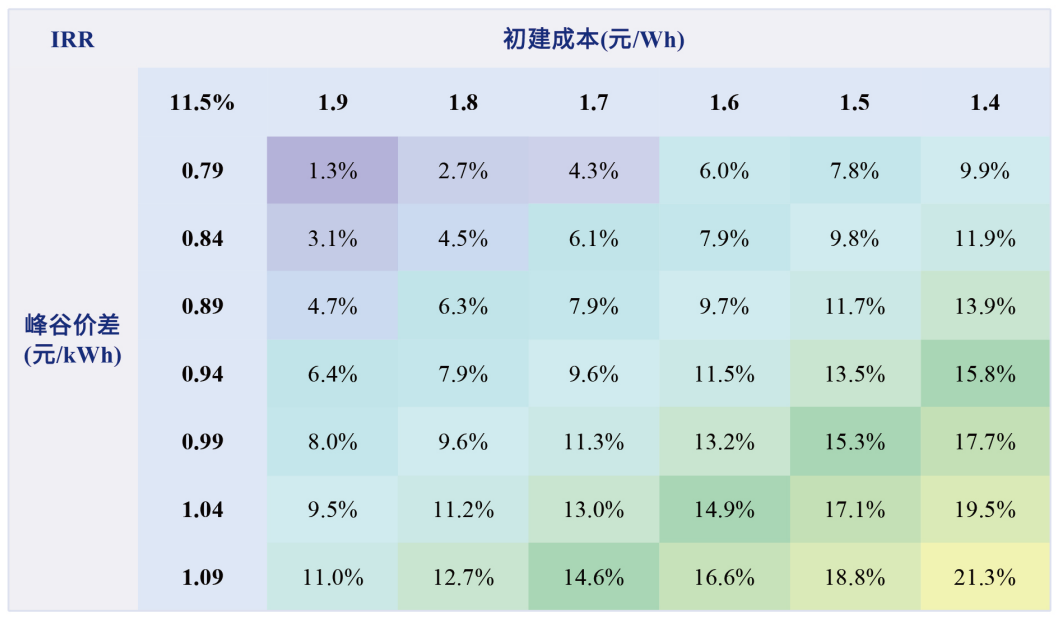

从测算的结果可以看出,在峰谷价差保持不变的情况下,较低的初建成本通常对应较高的内部收益率,项目初建成本每降低0.1元/Wh,项目内部收益率提升超过1%。而当初建成本保持不变的情况下,随着峰谷电价差的拉大,投资回报率也呈现增加的趋势,峰谷电价差每升高0.05元/Wh,项目内部收益率提升超过1.5%。

因此,峰谷电价差以及储能项目初建成本是影响工商业储能经济性的重要因素,充分了解市场监管政策和电力市场的动态变化,开发更贴合市场的商业模式以及储能策略,以最大化峰谷电价差的利用和项目的盈利能力是工商业储能破局的关键。

下一期,我们讲介绍用户侧储能的另一类型,即户用储能的成本及收益分析,户用储能虽然在国内目前占比微乎其微,但与居民的日常生活用能密切相关。

(本文内容为笔者对EESA储能领跑者联盟《2023中国新型储能行业发展白皮书》报告的部分摘录以及笔者阅读过程中的个人观点,欢迎大家批评指正。)